目次

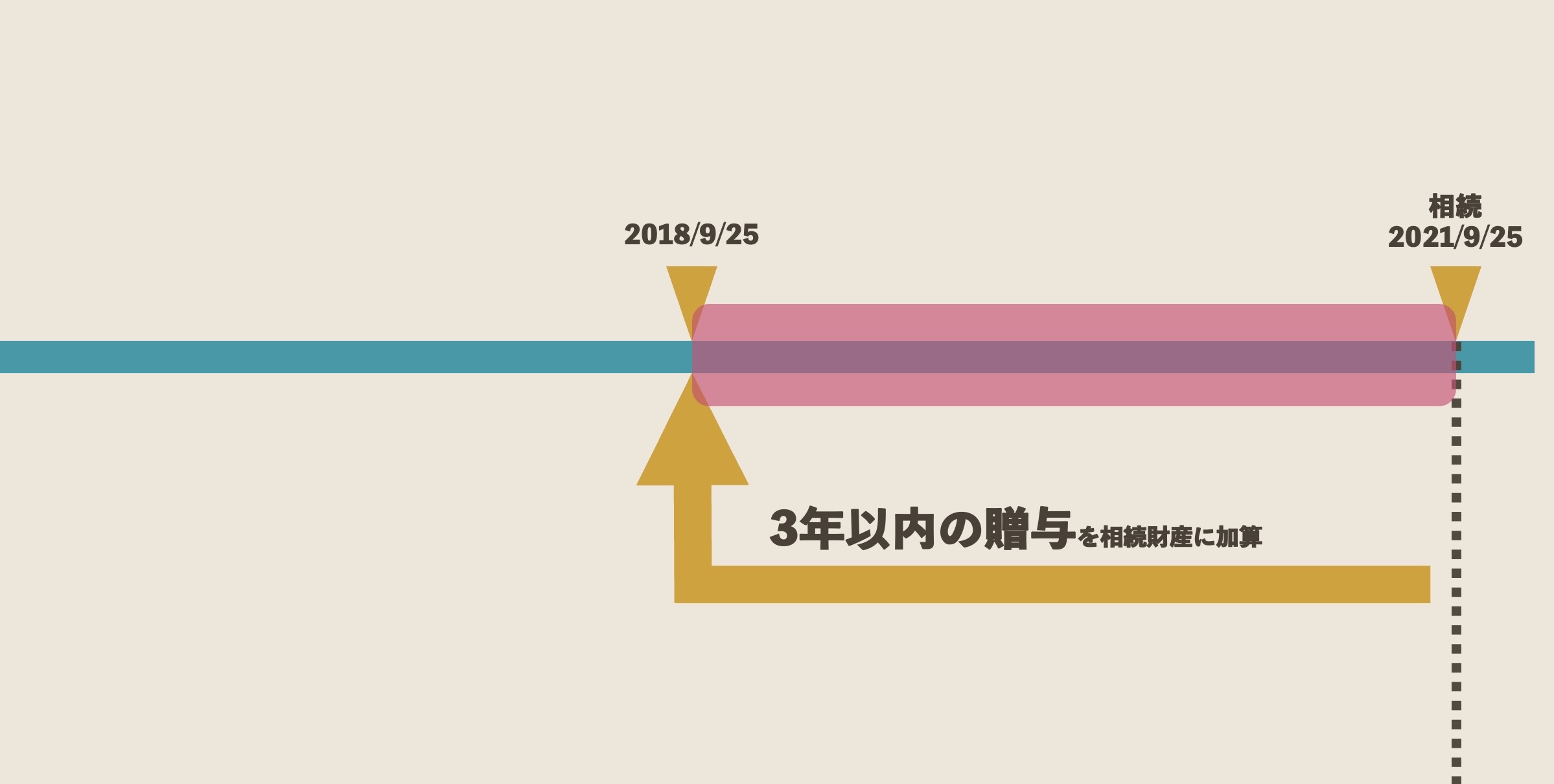

生前贈与加算というルール。

相続税の計算をするにあたって、生前贈与加算というルールがあります。

- 相続人や遺言で財産をもらった(相続人以外の)人

- 相続開始前3年以内に贈与でもらった財産がある

- 3年以内に贈与でもらった財産を贈与時点の評価額で相続税の計算に含める

というものです。

相続人以外の人が過去に贈与を受けていても、相続で財産をもらっていなければ、生前贈与加算はありません。

たとえ、3年以内だとしても。

ということで。生前贈与加算が適用されるのは、相続人や遺言で財産をもらった人だけです。

贈与税を払っていたら相続税から贈与税をマイナスできる

相続人や遺言で財産をもらった人が過去に贈与を受けていて、その贈与税の申告をし、贈与税を払っていた場合、

生前贈与加算で、相続税の計算対象に含まれてることで、また相続税を支払うことになります。

つまり、過去に贈与を受けた財産は、2重で税金がかかることになります。

なので、相続税の申告のときに、支払う相続税から過去に支払った贈与税をマイナスすることができます。

もし、「相続税<贈与税」だと贈与税を全額マイナスできません。

相続時精算課税を選択し、贈与税を払っていた場合には、「相続税<贈与税」となった場合の贈与税の差額は、相続税の申告により還付されます。

遺言で財産をもらう場合は?

相続人以外の方が遺言で相続財産をもらうこともあります。

その場合も生前贈与加算はあります。

さらに相続税が2割増しになります。

生命保険を相続人でない孫が受け取った場合は、

- 相続税の申告が必要

- 過去に贈与を受けていれば生前贈与加算あり

- 相続税は2割増し

ということにもなるので、注意が必要です。

孫を生命保険の受取人にする3つのデメリット。 – 植村豪税理士事務所|オンライン(Zoom)対応・愛知県大府市に在住

過去の贈与税の申告内容がわからない場合の開示請求。 – 植村豪税理士事務所|オンライン(Zoom)対応・愛知県大府市に在住