相続があったら保険契約をチェックする

相続があったら、保険請求をすれば、生命保険金が相続人などの口座に入金されることがあります。

相続税の対象になる生命保険金は、

・掛金払い:被相続人

・被保険者:被相続人

・受取人 :相続人

というタイプのものです。

誰が保険料を掛けていて誰が受取人かで保険金にかかる税金が変わるというのも生命保険金の特徴です。

その生命保険金、相続人が受取人であれば、生命保険金の非課税枠を使えます。

非課税枠は、500万円×法定相続人の数。その金額までは相続税がかからないということを意味します。

注意したいのは、相続があったときに、被保険者が被相続人でない契約。つまり、相続があったときに保険金がおりない契約です。

通常は、終身保険などに加入している場合には保険契約者・被保険者・保険料負担者が被相続人であることがほとんどですが、そうでないケースもあるのです。

保険金がおりない契約もある

被相続人が被保険者でないということは、今回の相続で被保険者には何も動きがなかったわけなので、保険金はおりません。

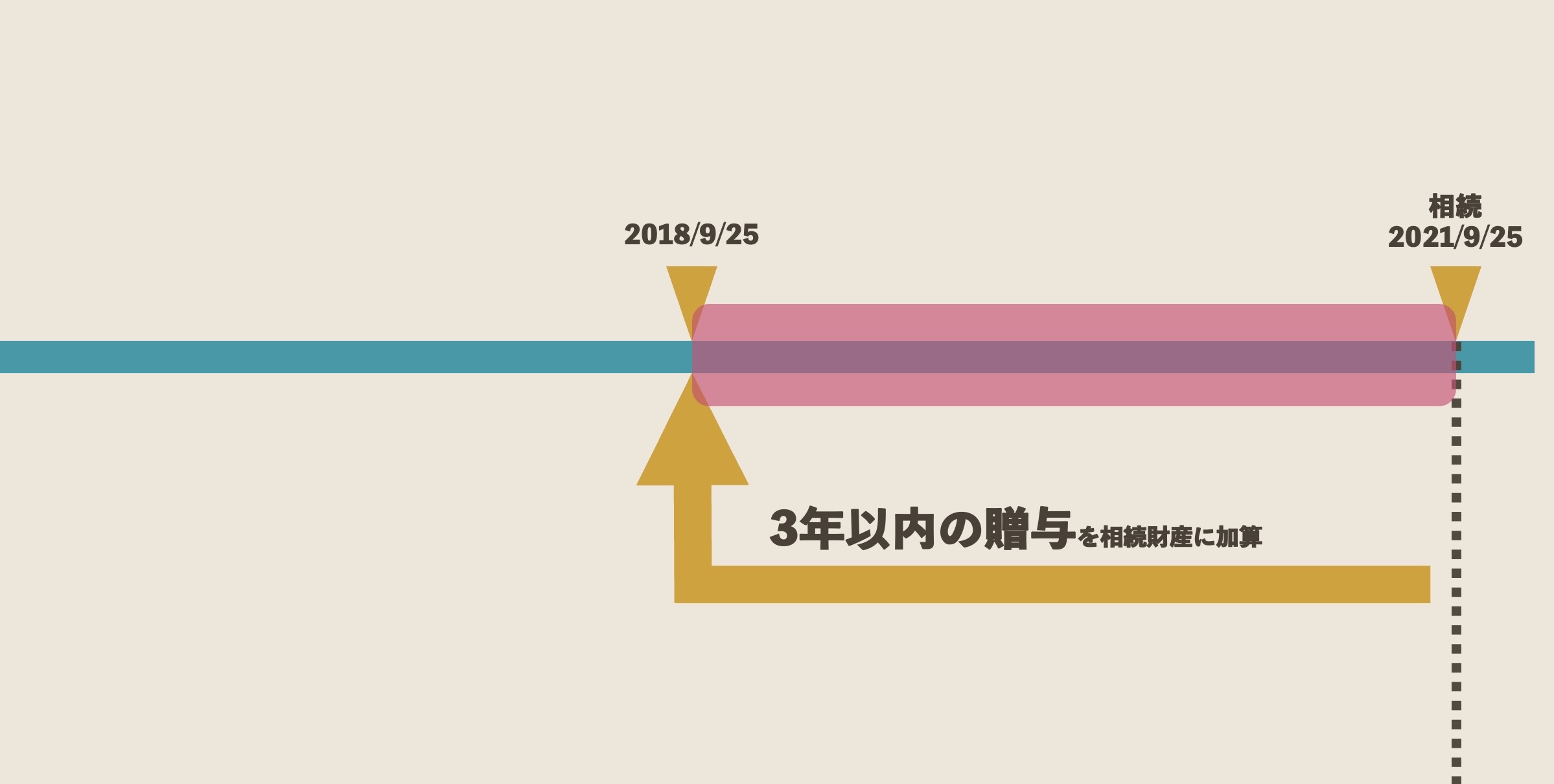

ただ、前述したように保険にどんな税金がかかるかは、掛金を払う人、受取人が誰かで変わるものでした。

ということは、たとえば被保険者が子どもである保険の保険料をもし被相続人が払っていたとしたら?

その後に被保険者である子どもがなくなったときには、保険料の一部を払っていた方はいませんから、税金がかけられなくなってしまいます。

そこで被相続人が掛金を負担していた保険、被保険者が被相続人でないため、保険金がおりないとしても、「生命保険契約に関する権利」として、みなし相続財産という扱いになります。

生命保険契約に関する権利は、契約者が取得することになります。これがみなし相続財産になる場合。

もし、契約者が被相続人であった場合には、相続財産として遺産分割協議の対象になります。

解約返戻金で評価されますが、掛け捨てで解約返戻金がない場合には評価しません。

生命保険契約に関する権利には非課税枠がない

生命保険金と同様のみなし相続財産になるということは、遺産分割協議の対象にはならないものです。

ただし、被相続人が契約者、被保険者が被相続人以外の場合には、本来の相続財産として遺産分割協議の対象になるという違いがあります。

なお、この生命保険に関する権利、保険金と違って非課税枠は使えないという点に注意が必要です。